News Clippings and IR Press Releases

DOHOME โบรกคาด Q167 ผลงานดี บล.กสิกรฯให้เป้า 13 บ.

#DOHOME #ทันหุ้น - บล.กสิกรไทยมองเชิงบวกหุ้น DOHOME คงคำแนะนำ 'ซื้อ' ราคาเหมาะสม 13 บาท โดยคาดการณ์กำไรไตรมาส 1/67 จะอยู่ที่ 252 ลบ. เพิ่มขึ้น 28.1%QoQ จากการเติบโตของยอดขายและ GPM ที่กว้างขึ้น แต่ลดลง 2.4% YoY จาก SSSG ที่ติดลบยอดขายไตรมาส 1/67 คาดว่าจะเติบโต 14.4% QoQ แต่ลดลง 1% YoY และ GPM จะขยายตัว 1.4ppt YoY และ 1.0ppt QoQ เป็น 17.9%

คงคำแนะนำ 'ซื้อ' และ TP ที่ 13 บาท เชื่อว่าราคาหุ้น DOHOME ได้สะท้อนผลเชิงลบจากความล่าช้าในการเบิกจ่ายงบประมาณภาครัฐแล้ว เชื่อว่ากำไรของ DOHOME จะรายงานการเติบโต YoY ตั้งแต่ไตรมาส 2/67 เป็นต้นไป

Investment Highlights

คาดกำไรไตรมาส 1/ 2567 จะเพิ่มขึ้นต่อเนื่อง QoQ แต่จะอ่อนตัวลงเล็กน้อย YoY คาดว่า DOHOME จะรายงานกำไรไตรมาส 1/2567 ที่ 252 ลบ. เพิ่มขึ้นอย่างต่อเนื่องที่ 28.1% QoQ แต่ลดลง 2.4% YoY กำไรเพิ่มขึ้นเชิง QoQ น่าจะได้รับแรงหนุนจาก 1) ยอดขายที่เติบโต 14.4 QoQจากสัดส่วนยอดขายจากการเปิดสาขาใหม่ 3 แห่งในช่วงไตรมาส 4/2566 และ 2) อัตรากำไรขั้นต้นที่กว้างขึ้น 1.4 ppt QoQ เป็น 17.9% จากอัตรากำไรขั้นต้นของผลิตภัณฑ์เหล็กที่เพิ่มขึ้นและอัตรากำไรจากยอดขายสินค้าตราห้างที่สูงขึ้น ขณะที่กำไรที่ลดลงเชิง YOY น่าจะมาจาก 1) อัตราการเติบโตยอดขายสาขาเดิม (SSSG) ที่ติดลบประมาณ 10% (เทียบกับ -9.1 ในไตรมาส 4/2566) และ 2) ค่าใช้จ่ายในการขายและบริหาร (SG&A) ต่อรายได้ที่เพิ่มขึ้น ซึ่งเกี่ยวข้องกับการเปิดสาขาใหม่ ประมาณการกำไรไตรมาส 1/2567 คิดเป็น 26.8% ของประมาณการกำไรทั้งปี 2567 ของเรา

อัพเดตผลการดำเนินงานไตรมาส 1/ 2567 SSSG ไตรมาส 1/2567 ยังคงติดลบประมาณ10% จากความต้องการที่อ่อนแอของลูกค้าขายส่ง ซึ่งส่วนใหญ่เป็นผู้รับเหมารายย่อยถึงรายกลาง จากความล่าช้าในการเบิกจ่ายงบประมาณของรัฐบาล แม้ว่า SSSG จะติดลบ แต่เราคาดว่ายอดขายไตรมาส 1/2567 จะอยู่ที่ 8.4 พันลบ. ลดลง 1% YoY แต่เพิ่มขึ้น 14.4% QoQ เราคาดว่า GPM ไตรมาส 1/2567 จะยังคงปรับตัวดีขึ้นอย่างต่อเนื่อง QoQ เป็น 17.9% จากสัดส่วนยอดขายที่เพิ่มขึ้นของสินค้าตราห้างและ GPM ที่กว้างขึ้นจากยอดขายเหล็ก ขณะที่สัดส่วนยอดขายสินค้าตราห้างน่าจะอยู่ที่ประมาณ 19-20% ในไตรมาส 1/2567 (เทียบกับ19.9% ของยอดขายไตรมาส 4/2566) DOHOME ไม่มีการเปิดสาขาใหม่ในช่วงไตรมาสที่ 1/2567 ดังนั้น DOHOME จึงมีเครือข่ายร้านค้าจำนวน 35 แห่ง ซึ่งรวมถึงร้านค้าขนาดใหญ่ 24 แห่ง และร้าน To Go อีก 11 แห่ง

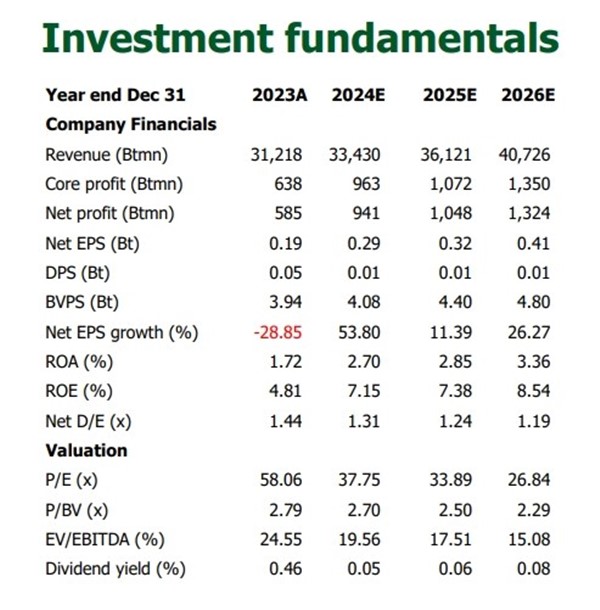

แนวโน้มและมุมมองของบล.กสิกรไทย คาดว่ากำไรปกติปี 2567 ของ DOHOME จะปรับดีขึ้นอย่างมีนัยสำคัญ โดยคาดว่าจะเติบโต 51% YOY จาก 1) SSSG ที่เป็นบวก 2% (เทียบกับ -9.5% ในปี 2566) โดยได้รับแรงหนุนจากการเบิกจ่ายงบประมาณของรัฐบาลที่กลับคืนสู่ปกติ ซึ่งจะช่วยสนับสนุนมาตรการกระตุ้นเศรษฐกิจและน่าจะช่วยกระตุ้นการบริโภค และ 2) อัตรากำไรที่ขยายตัว 1.2 ppt จากส่วนผสมผลิตภัณฑ์ปรับดีขึ้นและอัตรากำไรขั้นต้นของผลิตภัณฑ์เหล็กที่มีการจัดการที่ดี ดังนั้น SSSG ในครึ่งแรกของปี 2567 น่าจะยังคงเป็นลบและจะพลิกเป็นบวกในช่วงครึ่งปีหลัง ยิ่งไปกว่านั้น DOHOME ยังมีแผนที่จะเปิดร้านค้ารูปแบบ To Goเพียง 8-10 แห่ง แต่ได้ระงับการขยายสาขาขนาดใหญ่ไว้ชั่วคราวจนถึงปี 2568 ขณะเดียวกันในเชิง YTD ราคาหุ้น DOHOME ปรับตัวลง 12.6% ต่ำกว่า SETCOMM ซึ่งลดลง 1.7% YTDเราคาดว่าราคาหุ้น DOHOME จะปรับตัวดีขึ้น เนื่องจากเราคาดว่ากำไรจะเติบโต YoY ตั้งแต่ไตรมาส 2/2567 เป็นต้นไป

Valuation and Recommendation

คงคำแนะนำ 'ซื้อ' และราคาเป้าหมายที่ 13.00 บาท บล.กสิกรไทยคงคำแนะนำ 'ซื้อ' ราคาเป้าหมายอิงด้วยวิธี DCF ที่ 13.00 บาท พร้อมอัตราคิดลดที่ 6.5% โดย DOHOME มีกำหนดที่จะรายงานผลประกอบการไตรมาส 1/2567 ในวันที่ 7 พ.ค.

ที่มา : www.thunhoon.com